Merkmale und Beispiele der LIFO- und FIFO-Methoden

Das LIFO- und FIFO-Methoden sind Bewertungsmethoden, die bei der Bilanzierung der Bestandsführung und in finanziellen Angelegenheiten im Zusammenhang mit dem Geldbetrag verwendet werden, den ein Unternehmen an die Bestände an Fertigprodukten, Rohstoffen, Teilen oder Komponenten gebunden haben muss.

Die Art und Weise, wie ein Unternehmen sein Inventar bilanziert, kann sich direkt auf seine Bilanz, den in seiner Gewinn- und Verlustrechnung ausgewiesenen Gewinn und seine Kapitalflussrechnung auswirken..

Unternehmen müssen nicht nur die Anzahl der verkauften Artikel überprüfen, sondern auch die Kosten für jeden Artikel im Auge behalten. Die Verwendung verschiedener Methoden zur Berechnung der Lagerkosten wirkt sich auf den Gewinn des Unternehmens aus. Dies wirkt sich auch auf die Höhe der Steuern aus, die Sie jedes Jahr zahlen müssen..

Diese Methoden werden verwendet, um Kostenprognosen in Bezug auf Lagerbestand, Wiederauffüllung (wenn zu unterschiedlichen Preisen gekauft) und für verschiedene andere Buchhaltungszwecke zu verwalten..

Artikelverzeichnis

- 1 Funktionen

- 1.1 FIFO-Methode

- 1.2 LIFO-Methode

- 2 Beispiele

- 2.1 Inventarwert mit FIFO

- 2.2 Inventarwert mit LIFO

- 3 Referenzen

Eigenschaften

LIFO und FIFO sind Methoden zur Kostenschichtung. Sie werden verwendet, um die Kosten der verkauften Waren und den Endbestand zu bewerten. Die Gleichung zur Berechnung des Endbestands lautet wie folgt:

Endbestand = Anfangsbestand + Nettokäufe - Kosten der verkauften Waren

Die beiden gängigen Methoden zur Bewertung dieses Inventars, LIFO und FIFO, können zu erheblich unterschiedlichen Ergebnissen führen..

FIFO-Methode

Das Akronym FIFO steht für "First In, First Out". Dies bedeutet, dass die Artikel, die zuerst zum Inventar hinzugefügt wurden, die ältesten, die als erste Artikel aus dem Inventar zum Verkauf entfernt werden..

Dies bedeutet nicht unbedingt, dass der älteste physische Gegenstand derjenige ist, der zuerst verfolgt und verkauft werden muss. Die Kosten, die mit dem zuerst gekauften Inventar verbunden sind, sind die Kosten, die zuerst zum Verkauf erfasst werden..

Auf diese Weise stellen bei der FIFO-Methode die in der Bilanz ausgewiesenen Bestandskosten die Bestandskosten der zuletzt erworbenen Artikel dar..

Da FIFO die Kosten der letzten Einkäufe darstellt, werden die Kosten für den Austausch von Lagerbeständen im Allgemeinen genauer wiedergegeben..

Inflation und Deflation

Wenn die Kosten steigen und die ersten Artikel, die in das Inventar aufgenommen wurden, zuerst verkauft werden, was am billigsten ist, werden die Kosten der verkauften Waren reduziert, wodurch mehr Vorteile gemeldet werden und daher kurzfristig ein höherer Betrag an Einkommensteuer gezahlt wird.

Wenn die Kosten sinken, steigen durch den Verkauf der ersten Artikel, die zuerst in den Lagerbestand aufgenommen wurden und die teuersten sind, die Kosten der verkauften Waren, wodurch weniger Gewinn gemeldet wird und daher kurzfristig ein geringerer Einkommensteuerbetrag gezahlt wird.

Inventarebenen

Im Allgemeinen müssen bei der FIFO-Methode weniger Inventarebenen verfolgt werden, da ältere Ebenen kontinuierlich aufgebraucht werden. Dies reduziert die Pflege historischer Aufzeichnungen.

Da es nur wenige Lagerbestandsschichten gibt und diese Schichten neue Preise besser widerspiegeln, treten selten ungewöhnliche Abstürze oder Spitzen bei den Kosten der verkauften Waren auf, die durch den Zugriff auf alte Lagerbestandsschichten verursacht werden..

LIFO-Methode

Das Akronym LIFO steht für "Last In, First Out". Dies bedeutet, dass die zuletzt zum Inventar hinzugefügten Artikel als die ersten Artikel betrachtet werden, die zum Verkauf aus dem Inventar entfernt werden..

Wenn die Kosten steigen, werden die letzten Artikel, die am teuersten in den Lagerbestand gelangen, zuerst verkauft, wodurch sich die Kosten der verkauften Waren erhöhen und somit weniger Gewinn erzielt wird. Daher wird kurzfristig ein geringerer Einkommensteuerbetrag gezahlt..

Wenn die Kosten sinken, werden durch den Verkauf der letzten Artikel im Inventar, die am billigsten sind, die Kosten der verkauften Waren gesenkt. Auf diese Weise werden mehr Gewinne gemeldet und somit kurzfristig ein höherer Einkommensteuerbetrag gezahlt..

Im Wesentlichen besteht der Hauptgrund für die Anwendung der LIFO-Methode darin, die Zahlung der Einkommensteuer in einem inflationären Umfeld aufzuschieben..

Nicht empfohlen

Im Allgemeinen wird die LIFO-Methode aus folgenden Gründen nicht in erster Linie empfohlen:

- Es ist nach IFRS nicht zulässig. Ein Großteil der Welt unterliegt dem etablierten IFRS-Rahmen.

- Im Allgemeinen müssen mehr Inventarebenen verfolgt werden. Ältere Schichten können möglicherweise jahrelang im System verbleiben. Dies erhöht die Pflege historischer Aufzeichnungen.

- Da es viele Lagerbestände gibt, von denen einige Kosten von vor einigen Jahren aufweisen, die erheblich von den aktuellen Kosten abweichen, kann der Zugriff auf eine dieser alten Schichten zu einer drastischen Erhöhung oder Verringerung der Kosten der verkauften Waren führen..

Diese Bestandsbuchhaltungsmethode bietet selten eine gute Darstellung der Wiederbeschaffungskosten von Bestandseinheiten. Dies ist einer seiner Nachteile. Außerdem entspricht es möglicherweise nicht dem tatsächlichen physischen Fluss der Elemente.

Beispiele

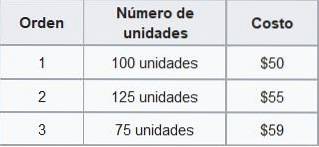

Foo Co. verfügt im November über das folgende Inventar, sortiert nach Kaufdatum:

Inventarwert mit FIFO

Wenn Foo Co. im November 210 Einheiten verkauft, würde das Unternehmen die mit dem Verkauf der ersten 100 Einheiten verbundenen Kosten zu 50 USD und die verbleibenden 110 Einheiten zu 55 USD erfassen..

Nach der FIFO-Methode würden die Gesamtumsatzkosten für November 11.050 USD betragen (50 × 100 USD + 55 × 110 USD). Das Endinventar wird wie folgt berechnet:

Daher würde die Bilanz den Endbestand für November im Wert von 5.250 USD nach der FIFO-Methode ausweisen..

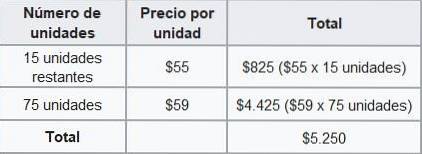

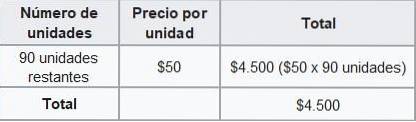

Inventarwert mit LIFO

Wenn Foo Co. die LIFO-Methode anwenden würde, würde es die Kosten für den Verkauf der ersten 75 Einheiten zu 59 USD, weitere 125 Einheiten zu 55 USD und die restlichen 10 Einheiten zu 50 USD bezahlen..

Nach der LIFO-Methode würden die Gesamtumsatzkosten für November 11.800 USD betragen. Das Endinventar wird wie folgt berechnet:

Daher würde die Bilanz nun den Endbestand im November im Wert von 4.500 USD nach der LIFO-Methode ausweisen..

Die Differenz zwischen den Kosten eines nach der FIFO- und der LIFO-Methode berechneten Inventars wird als LIFO-Reserve bezeichnet. Im obigen Beispiel sind es 750 US-Dollar.

Diese Rücklage ist der Betrag, um den das zu versteuernde Einkommen eines Unternehmens nach der LIFO-Methode abgegrenzt wird..

Verweise

- Wikipedia, die freie Enzyklopädie (2018). FIFO- und LIFO-Buchhaltung. Entnommen aus: en.wikipedia.org.

- Steven Bragg (2017). FIFO vs. LIFO-Buchhaltung. Buchhaltungstools. Entnommen aus: accountingtools.com.

- Rosemary Peavler (2018). Grundlagen der LIFO- und FIFO-Bestandsbuchhaltungsmethoden. Das Gleichgewicht Kleinunternehmen. Entnommen aus: thebalancesmb.com.

- Investopedia-Mitarbeiter (2016). Bestandsbewertung für Anleger: FIFO und LIFO. Entnommen aus: investopedia.com.

- Harold Averkamp (2018). Was ist der Unterschied zwischen FIFO und LIFO? Buchhaltungstrainer. Entnommen aus: Accountingcoach.com.

Bisher hat noch niemand einen Kommentar zu diesem Artikel abgegeben.