Interne Opportunitätsrate, woraus sie besteht, und Beispiele

Das interne Opportunitätsrate ist die Rendite der Investition, die auf die Barwertberechnung angewendet wird. Mit anderen Worten, es wäre die erwartete Mindestrendite, wenn ein Anleger künftig einen Geldbetrag akzeptiert, wenn er ihn mit dem heutigen Betrag vergleicht..

Der für die Barwertberechnung gewählte interne Opportunitätssatz ist sehr subjektiv, da dies die Mindestrendite ist, die Sie erwarten würden, wenn die heutigen Dollars für einen bestimmten Zeitraum investiert würden..

Daher ist es die Summe eines bemerkenswerten Zinssatzes und des Zeitwerts. Dies erhöht mathematisch den zukünftigen Wert in absoluten oder nominalen Begriffen..

Vielmehr wird die interne Opportunitätsrate verwendet, um den zukünftigen Wert als Funktion des Barwerts zu berechnen. Dies ermöglicht es einem Kapitalgeber oder Kreditgeber, den angemessenen Betrag einer zukünftigen Verpflichtung oder eines zukünftigen Gewinns im Verhältnis zum Barwert des Kapitals zu begleichen..

Artikelverzeichnis

- 1 Wie hoch ist die interne Opportunitätsrate??

- 1.1 Zu berücksichtigende Faktoren

- 1.2 Formel

- 2 Discounted-Cashflow-Analyse

- 2.1 Illustratives Beispiel

- 3 Beispiele

- 3.1 Unternehmen

- 4 Referenzen

Was ist die interne Opportunitätsrate??

Der interne Opportunitätssatz ist eine wichtige Komponente bei der Berechnung des diskontierten Cashflows. Es ist eine Gleichung, die bestimmt, wie viel eine Reihe zukünftiger Zahlungsströme als ein einziger Wert am gegenwärtigen Tag der Pauschale wert ist.

Für Anleger kann diese Berechnung ein leistungsfähiges Instrument sein, um Unternehmen oder andere Anlagen mit vorhersehbaren Gewinnen und Cashflows zu bewerten..

Angenommen, ein Unternehmen hat einen signifikanten und konsistenten Marktanteil in seiner Branche..

Wenn das Ergebnis des Unternehmens in Zukunft prognostiziert werden kann, kann anhand des diskontierten Cashflows geschätzt werden, wie die Bewertung dieses Unternehmens heute aussehen sollte..

Dieser Vorgang ist nicht so einfach wie das Hinzufügen der Cashflow-Beträge und das Erreichen eines Werts. Hier kommt die interne Opportunitätsrate ins Spiel..

Zu berücksichtigende Faktoren

Der Cashflow von morgen wird aufgrund der Inflation nicht so viel wert sein wie heute. Da die Preise im Laufe der Zeit steigen, wird Geld in Zukunft nicht mehr so viele Dinge kaufen wie heute.

Zweitens besteht Unsicherheit in jeder Projektion der Zukunft. Sie wissen einfach nicht, was passieren wird, beispielsweise ein unvorhergesehener Rückgang der Gewinne eines Unternehmens..

Diese beiden Faktoren, der Zeitwert des Geldes und das Risiko der Unsicherheit, bilden zusammen die theoretische Grundlage für die interne Opportunitätsrate..

Je höher die interne Opportunitätsrate ist, desto größer ist die Unsicherheit. Dies ist der niedrigere Barwert des zukünftigen Cashflows..

Die interne Opportunitätsrate ist eine verfeinerte Schätzung und keine wissenschaftliche Gewissheit. Mit der Berechnung können Sie eine Schätzung des Unternehmenswertes erhalten.

Wenn die Analyse schätzt, dass das Unternehmen mehr wert sein wird als der aktuelle Kurs seiner Aktien, bedeutet dies, dass die Aktien unterbewertet sein könnten und es sich lohnen würde, sie zu kaufen..

Wenn die Schätzung zeigt, dass die Aktien weniger wert sind als die derzeit gelisteten Aktien, sind sie möglicherweise überbewertet und eine schlechte Investition..

Formel

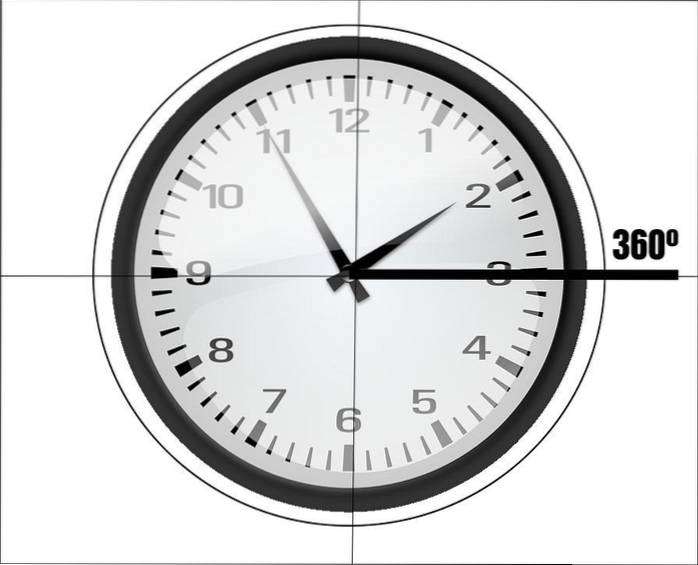

Es wird als Prozentsatz ausgedrückt. Dies hängt von den Kapitalkosten (aktueller Zinseszins) und dem Zeitintervall zwischen dem Anlagetag und dem Datum ab, an dem die Renditen eingehen.

Die Formel lautet: 1 / (1 + r) ^ n. Wobei 'r' die erforderliche Rendite (Zinssatz) und 'n' die Anzahl der Jahre ist. Wird auch als Diskontsatz bezeichnet.

Die gewichteten durchschnittlichen Eigenkapitalkosten sind eine der besten konkreten Methoden und ein guter Ausgangspunkt. Selbst das bietet jedoch nicht für jede Situation die perfekte interne Opportunitätsrate..

Discounted-Cashflow-Analyse

Es handelt sich um eine Bewertungsmethode, die üblicherweise verwendet wird, um den Wert einer Investition auf der Grundlage ihrer erwarteten zukünftigen Zahlungsströme zu schätzen..

Basierend auf dem Konzept des Zeitwerts von Geld hilft die Discounted-Cashflow-Analyse bei der Beurteilung der Rentabilität eines Projekts oder einer Investition. Dies erfolgt durch Berechnung des Barwerts der erwarteten zukünftigen Zahlungsströme unter Verwendung eines internen Opportunitätssatzes..

In einfachen Worten, wenn ein Projekt jetzt und auch in den kommenden Monaten eine bestimmte Investition benötigt und Vorhersagen über die künftigen Renditen vorliegen, die es generieren wird, ist es möglich, anhand der internen Opportunitätsrate den Barwert all dieser zu berechnen Cashflows..

Wenn der Barwert positiv ist, wird das Projekt als realisierbar angesehen. Andernfalls wird es als finanziell unrentabel angesehen.

In diesem Kontext der Discounted-Cashflow-Analyse bezieht sich der interne Opportunitätssatz auf den Zinssatz, der zur Bestimmung des Barwerts verwendet wird..

Bildhaftes Beispiel

Zum Beispiel werden 100 US-Dollar, die heute in einen Sparplan investiert werden, der einen Zinssatz von 10% bietet, auf 110 US-Dollar steigen. Mit anderen Worten, 110 USD (zukünftiger Wert) sind bei Abzinsung mit einem Satz von 10% 100 USD (Barwert) wert..

Wenn man all diese zukünftigen Cashflows kennt oder vernünftigerweise vorhersagen kann, wie beispielsweise den zukünftigen Wert von 110 USD, kann man unter Verwendung einer bestimmten internen Opportunitätsrate den zukünftigen Wert dieser Investition ermitteln..

Beispiele

Ein Anleger muss möglicherweise 10.000 USD investieren und möchte in den nächsten 5 Jahren eine Rendite von mindestens 7% erzielen, um sein Ziel zu erreichen. Diese Rate von 7% wird als Ihre interne Opportunitätsrate betrachtet. Dies ist der Betrag, den der Anleger benötigt, um die Investition zu tätigen.

Die interne Opportunitätsrate wird am häufigsten zur Berechnung der gegenwärtigen und zukünftigen Werte von Renten verwendet. Beispielsweise kann ein Anleger diesen Zinssatz verwenden, um den Wert seiner Investition in die Zukunft zu berechnen..

Wenn er heute 10.000 US-Dollar einbringt, wird dies in 10 Jahren einen Wert von 26.000 US-Dollar bei einer internen Opportunitätsrate von 10% haben..

Umgekehrt kann ein Anleger diesen Zinssatz verwenden, um den Geldbetrag zu berechnen, den er heute investieren muss, um ein zukünftiges Anlageziel zu erreichen..

Wenn ein Investor in fünf Jahren 30.000 USD haben möchte und davon ausgeht, dass er eine interne Opportunitätsrate von 5% erhalten kann, muss er heute etwa 23.500 USD investieren..

Unternehmen

Unternehmen verwenden diesen Satz, um die Eigenkapitalrendite, den Lagerbestand und alles, in das sie sonst noch Geld investieren, zu messen..

Beispielsweise kann ein Hersteller, der in neue Geräte investiert, einen Satz von mindestens 9% verlangen, um den Kauf zu kompensieren..

Wenn das Minimum von 9% nicht erreicht wird, müssten Sie infolgedessen Ihre Produktionsprozesse ändern.

Verweise

- Mein Buchhaltungskurs (2019). Was ist ein Diskontsatz? Entnommen aus: myaccountingcourse.com.

- Geschäftswörterbuch (2019). Diskontsatz. Entnommen aus: businessdictionary.com.

- Will Kenton (2019). Diskontsatz. Investopedia. Entnommen aus: investopedia.com.

- Der bunte Narr (2019). Was ist der Diskontsatz? Entnommen aus: narr.com.

- CFI (2019). Diskontsatz. Entnommen aus: companyfinanceinstitute.com.

Bisher hat noch niemand einen Kommentar zu diesem Artikel abgegeben.